Les services pourraient rapporter à Apple plus de 70 milliards de dollars par an dès cette année

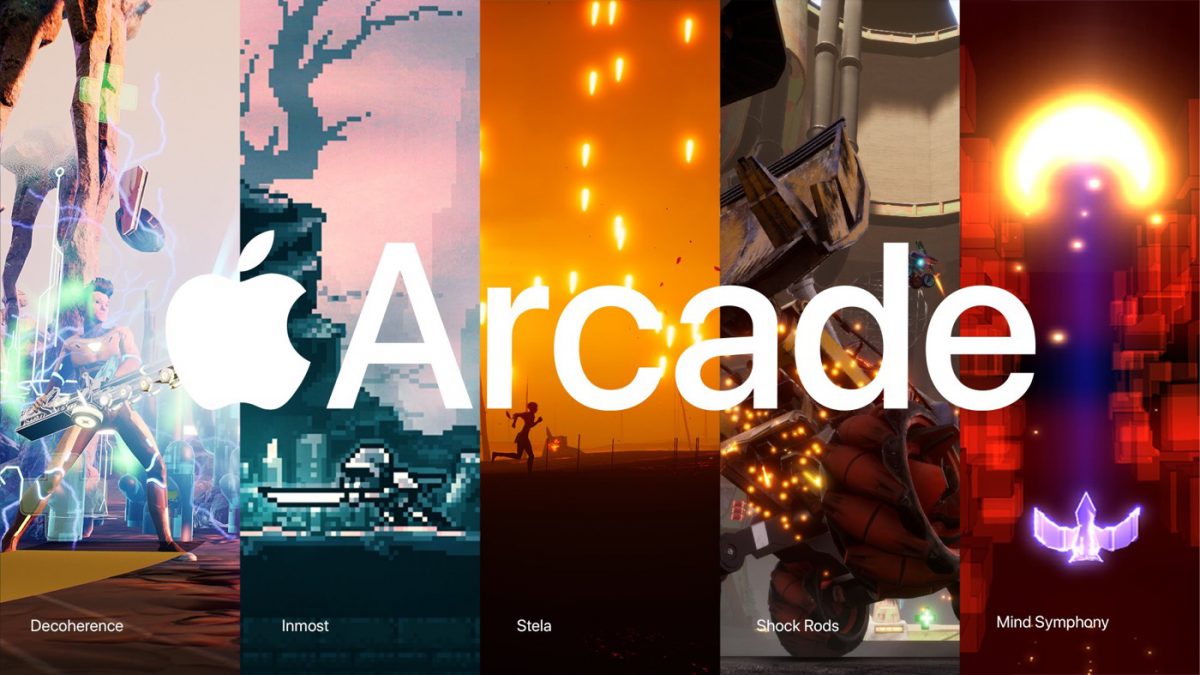

Michael Walkley, analyste chez Canaccord Genuity, est un peu plus qu’optimiste concernant l’avenir financier d’Apple. La firme de Cupertino disposerait en effet du levier permettant de faire exploser les revenus de son impressionnante division Services – Apple Arcade, Apple TV+, Apple News+, App Store, iTunes, Apple Music, Apple Card, Apple Pay, iCloud – ; ce levier, c’est une base installée de plus de 1,4 milliard d’appareils actifs (Mac, iPhone, iPad, Apple Watch, Apple TV, etc.), des appareils qui proposent tous le même écosystème.

Pour Walkley, cet atout pourrait se transformer en « strike » financier dès cette année : au mieux, la division des services engrangerait en effet jusqu’à 73 milliards de chiffre d’affaires dès cette année, ou en 2021 au plus tard ! Et ce n’est pas tout : l’arrivée de l’iPhone 5G devrait booster la demande, au point que les ventes d’iPhone repasseraient au dessus de la barre des 200 millions d’unités/an (Michael Walkley fournit une estimation de 205 millions de ventes pour 2020, et de 215 millions pour 2021).

Rajoutez à cela les ventes explosives des wearables (AirPods, Apple Watch), une politique de rachat d’actions ambitieuse, et Michael Walkley n’hésite plus à donner un objectif de cours AAPL proprement himalayesque. Selon l’analyste en effet, l’action Apple est bien partie pour atteindre la valeur unitaire folle de 355 dollars (dans moins d’un an), ce qui rapprocherait la capitalisation d’Apple des 2000 milliards de dollars. Qui a dit qu’Apple était en fin de cycle ?